【2022年最新版】おすすめの新興国投資信託ランキング!ファンド・投資信託それぞれの見通しを徹底比較して長期目線で儲かる投資先を選ぼう。

「株式投資で大きな利益を獲得したいけど、何に投資すればよいか分からない・・・」

「新興国株式投資が一番利益が上がりそうだけど、どの国が魅力的なのかわからない・・・」

「ましてや個別銘柄なんて聞いたことない企業ばかりで分析の仕方も全く分からない・・・」

・・・などなど

あなたは上記のようなお悩みをお持ちではありませんか?

ご安心ください!

そんなあなたに向けて、アセットマネジメント会社勤務経験があり、新興国について網羅的に分析している私が、

2021年現在でおすすめできる投資信託(ヘッジファンド含む)を紹介していきたいと思います。

それでは早速見ていきましょう。

1位:オリエント・マネジメント

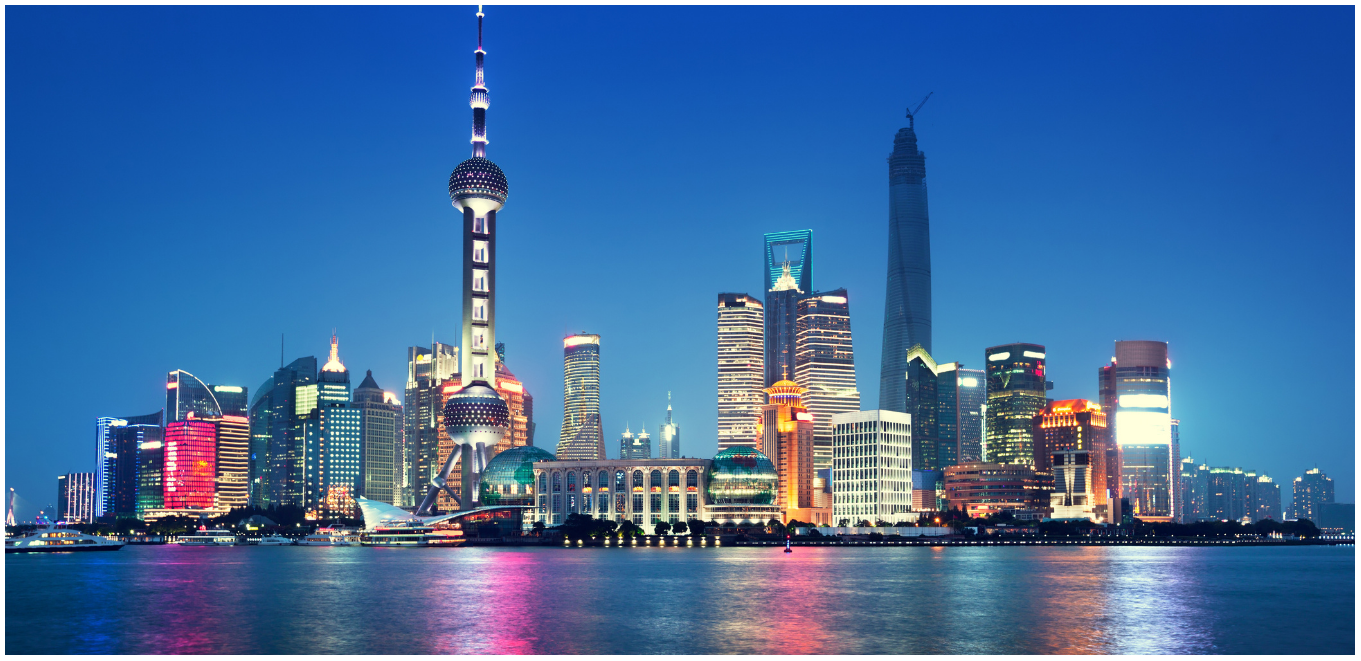

オリエント・マネジメントは管理人の私が今一番注目している新興国「中国」に対して投資をして大きなリターンを得ようとするヘッジファンドです。

中国は目覚ましい経済発展を遂げている一方で株価が割安に放置されており、株価が上昇する条件が揃っています。

中国経済の現状と見通しについては以下の記事でも詳しく解説したのでぜひご覧ください。

上記の記事を読む時間がない方のために簡単に解説します。

中国は1人当たりGDPにまだまだ成長余地があり、かつ生産年齢人口がこれからも増え続けるため、経済はまだまだ発展する見込みなのです。

経済発展を簡単な数式で表すと1人当たりGDP×人数なので、その両方が増えると経済が発展するのは自明ですよね。

オリエント・マネジメントはそんな私と同じ考え方を持つファンドマネージャーが運用しています。

その方は東京大学卒業後、外資系金融機関を経て独立という経歴の持ち主です。

外資系金融機関時代からバリュー株投資の実績が豊富で、企業の実力に対して割安な銘柄を見つけ堅実なリターンを出すことを得意としています。

独立してから10年以上の経験があり、その間日本株や新興国株で実績を上げてきました。

そんな凄腕の方が、「2020年代は中国株式の時代だ」と考え、満を持して立ち上げたのがオリエント・マネジメントなのです。

上でも説明した通り、中国株式市場全体が割安なので、お宝銘柄が多く手堅く高いリターンを期待することができます。

また、ファンドマネージャーは中国の現状をより正確に捉えるために香港に在住しており、リアルタイムで情報を獲得して銘柄選定をおこなっています。

その点で、日本に住んでいるサラリーマンが調べて手に入る情報だけによって投資している日本の投資信託とは本気度が違います。

私もこれまで個人で中国の個別銘柄選定に取り組んできましたが、数々の失敗をしてきました。

日本で個人が手に入る情報だけを頼りに、自国でない中国の株式に投資をするのははっきり言って非常に難しいです。

2021年からの本格的な上昇を捉えるためにも、経験豊富で先見の明があるプロに任せてみてはいかがでしょうか。

詳しくは以下ページをご覧になってみてください。

コラム:ヘッジファンドとは?

ヘッジファンドと聞いても多くの方はあまり馴染みがないのではないでしょうか。

そんなあなたのために簡単に違いをまとめると以下の通りです。

- 投資信託が公募ファンドであるのに対してヘッジファンドは私募ファンド

⇒ 公に宣伝をすることが出来ない代わりに、制限をうけることなく自由に運用をすることができる - 投資信託は投資分野をあらかじめ決めるのに対してヘッジファンドは自由な運用をする

⇒ 制限に縛られず利益を出すことに専念できる - 投資信託は信託報酬型であるのに対してヘッジファンドは成功報酬型

⇒ 資産が増えた時だけ手数料がかかるフェアな報酬体系 - 投資信託を運用するのはサラリーマンであるのに対してヘッジファンドは独立した腕利きのスペシャリスト

⇒ 人材の質が圧倒的に高く、リターンが出やすい

本気でリターンを追求するなら投資信託よりもヘッジファンドであることがお分かりいただけるのではないでしょうか。

より詳細な違いについては以前に以下の記事でまとめましたのでよろしければご覧ください。

2位:フロンティア・キャピタル

フロンティア・キャピタルはおそらく日本初の新興国株投資ヘッジファンドです。

投資対象は成長力が高いにもかかわらず放置されている新興国株式市場の厳選銘柄となっています。

具体的には投資先としてはPER4倍-7倍の銘柄を狙い、配当利回りが20%以上の銘柄を見つけ出したこともあります。

つまり、すでに人気となっている銘柄ではなく、成長力が高いにもかかわらず割安に放置されている銘柄を狙っているのです。

そのような銘柄はまだ外国人に見つかっていない銘柄であることがほとんどです。

外国人に見つかると外国から資金が流入してあっという間に株価が上がるからです。

ですので、外国人の投資環境が整う前にいち早く投資を行うことが重要なのです。

しかし、そのような国には当局からの許可がないと投資できないことがほとんどです。

個人で許可を得ることは不可能なので、許可を得たファンドを通して投資するしかないのです。

もちろんフロンティア・キャピタルは様々な国への投資許可を得ていますのでご安心ください。

また、本ファンドは状況に応じてポートフォリオの株式・債券構成比率を入れ替えるなど、リスクに対応する柔軟性を併せ持っているのもポジティブな点です。

コラム:新興国全体に投資をする投資信託のは投資妙味があるのか?

どこの国に投資をすれば良く分からない方の中には、新興国全体を投資対象とする投資信託に投資をしようと考える方もいらっしゃるのではないでしょうか。

ですが、それは果たして正解なのでしょうか。

当サイトでは、eMAXIS新興国株式インデックスを始めとして新興国全体投資型の投資信託を数多く分析してきました。

- 評判のeMAXIS(イーマクシス) Slim 新興国株式インデックスを徹底評価~新興国投資信託の問題点~

- たわらノーロード新興国株式を徹底評価・分析結果を共有します~評判の新興国投資信託を切る~

- EXE-i新興国株式ファンドを徹底評価・分析結果の共有~評判の新興国投資信託を分析~

- SBI新興国株式インデックスファンド(旧:EXE-i つみたて新興国株式ファンド)を徹底評価・分析結果の共有~評判の新興国投資信託を分析~

- iシェアーズMSCIインドネシアETF(EIDO)はおすすめの投資先か?~新興国ETFの弱点を徹底解説~

これらの新興国投資信託はすべてインデックスに連動することを目的に組成されています。

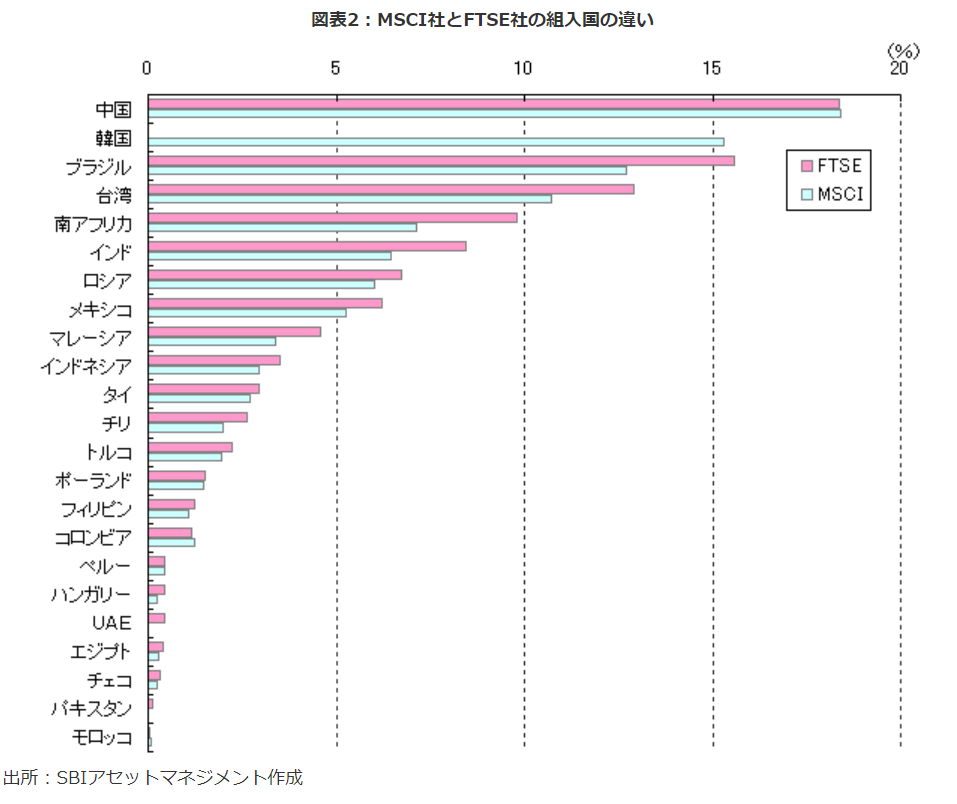

具体的には、FTSEエマージングインデックスと、MSCIエマージングマーケットインデックスの2つをインデックスとしています。

両インデックスは新興国市場の株式を時価総額加重平均で組み入れています。

その結果、韓国(MSCIエマージングマーケットインデックスのみ)・台湾やBRICS(インド除く)といった成長率が低い国の構成比率が非常に高くなってしまうのです。

以下それぞれの構成国比率を見てみましょう。

MSCIの場合、韓国と台湾だけで30%弱、ブラジル、南アフリカ、ロシアをあわせると50%超と過半数になります。

上記の国は成長が持続可能でなかったり、中所得国の壁にぶつかっているなど、成長フェーズを既に終えてしまった国ばかりです。

詳しくは以下の記事でも解説していますのでご参照ください。

- 成長率は低いが韓国の株価指数は現状割安水準!市場全体と代表銘柄サムスン電子を徹底分析

- 成長鈍化の台湾株式市場への投資は妙味があるのか?限られた投資環境も懸念点!

- 政治の混迷でブラジル株価指数のパフォーマンスは低く割安でもない!個別でおすすめできる銘柄は存在するのか?

- アフリカ最大の経済大国「南アフリカ」への株式投資。経済・政治・財政のファンダメンタルズ分析〜一人当たりGDP水準が中所得国の罠に突入?〜

- 成長率は低く魅力度は低いロシア株式市場への投資!見通しは明るくないが割安な株価で短期的な値上がり益を見込んだ投資は可能?

実際この10年間で両インデックスは先進国や世界全体のインデックスを大幅にアンダーパフォームしています。

新興国の中でも峠を過ぎた国が多く組み入れられている新興国全体の投資信託は、投資妙味に欠けると言えるでしょう。

3位:新生UTIインドファンド

新生UTIインドファンドは言わずと知れた高成長が見込まれる新興国インドに投資を行うアクティブ型の投資信託です。

インドのETFは市場連動率が低いため、アクティブ型の投資信託がより有効な選択肢となります。

実際、新生UTIインドファンドはインドの代表的な指数SENSEXや他の投資信託をアウトパフォームしています。

しかし、インド株市場は誰の眼から見ても魅力的であるがために現在は割高水準となっています。

そのため、現時点で投資するよりも一旦は株式市場に調整が入るのを待った方が良いでしょう。

コラム:新興国の投資信託について基礎知識を身につけよう

さて、私はここまでに書いてきたように新興国投資こそが高いリターンを得ることができる魅力的な投資手法だと考えています。

と言うのも、先進国は経済が安定期に入っているため、株式市場も安定もしくは停滞してしまっていることが多いのです。

例えば我が国日本の株式市場は、最近日銀の買い支えなどを背景に伸びているとはいえ、未だにバブル期の日経平均を超えることができていません。

株式投資で大きなリターンを得たいなら、高度経済成長期の日本のような伸びている国に投資をすることが重要なのです。

実際、私の祖父は高度経済成長期に株式投資で大きく資産を増やし、一大で資産家となりました。

このようにまさに大きく経済成長している国への投資には夢があるのです。

現代社会において、高度経済成長期の日本に当たるのがいわゆる新興国です。

しかし、そもそもどの国が魅力的なのかが分からない、また仮に魅力的な国が分かったとしても個別株なんて全く分からず選ぶことができない。

こんなお悩みを持つ方は次に投資信託を検討するのではないでしょうか。

しかし、投資信託は指数を下回ることも多く、個別株投資と同様にどの投資信託を選ぶかが非常に重要です。

新興国投資信託については以下の記事で解説していますので、詳しく知りたい方は参考にしてみてください。

新興国全体に投資を行う投資信託

新興国に投資を行う投資信託には大きく分けて2つの種類があります。

1つは新興国全体を投資対象とする投資信託、そしてもう1つが個別の国を投資対象とする投資信託です。

前者の新興国全体を投資対象とする投資信託は、ほとんどが新興国のインデックスに連動するパッシブ型(※)の投資信託となっています。

(※) 日経平均やS&P500のような指数連動の投資信託をパッシブ型投資信託と言います。反対に指数を上回る成績を挙げることを目的とする投資信託をアクティブ型の投資信託と言います。

指数となる新興国のインデックスは、基本的にはMSCIエマージングマーケットインデックスとFTSEエマージングインデックスです。

しかし、この2つの指数は両方とも問題を抱えています。

上のコラムでも書きましたが、これらの指数は時価総額加重平均であるため、既に成長を終えてしまった台湾・韓国といった国や、

政治や財政に問題があり成長が停滞している、ブラジル・ロシア・南アフリカで過半数を占めてしまっているのです。

詳しくは以下の記事でも解説しているので興味がある方はご覧ください。

個別の新興国に投資を行う投資信託

では個別の国を投資対象とする投資信託はどうでしょうか。

ここでは私が注目している各新興国の投資信託について簡単にご紹介していきます。

個別の新興国株式市場を投資対象とする投資信託は、ほとんどがアクティブ型の投資信託です。

詳しく見ていきましょう。

中国の投資信託

中国は私が今最も注目している国です!

以下の記事でも解説しましたが、今まさに経済成長中で株式市場も大きく飛翔することが見込まれます。

中国は投資信託も数多く販売されており、有名どころについては以下の記事でほとんど網羅していますのでぜひご覧ください。

インドの投資信託

インドは中国同様投資対象として魅力的ではるのですが、今現在若干割高になっています。

ですが、以下記事で目ぼしい投資信託についてはほとんど網羅していますので、興味がある方はご覧いただければと思います。

ブラジルの投資信託

ブラジルも2010年代初頭は新興国の雄として期待されていましたが、政治の混乱と産業構造が原因で停滞が続いています。

いくつか巷で話題の投資信託については以下の通り分析していますのでご参照ください。

ベトナムを中心としたASEAN投資信託

ベトナムやインドネシアを中心としたASEAN諸国も、今後大きな経済成長が期待されています。

ベトナムについては以下の記事でおすすめのファンドを解説しています。

ベトナム同様注目の新興国であるインドネシアについても以下の通り代表的な投資信託について解説しています。

まとめ

様々な新興国の投資信託について紹介してきました。

新興国は投資対象さえ間違えなければ、高い経済成長に伴って株式市場が上昇した際に、大きなリターンを得られるのが魅力です。

ただ、その投資対象を見極めることがかなり難しいので、本ブログで一緒に分析していきましょう。