あなたは「世界経済インデックスファンド」をご存知でしょうか?

積極的に広告も打っており「投資信託で世界分散投資」が可能ということが強みとされています。

この記事では、そんな話題の世界経済インデックスファンドを私の投資経験から利回り面など含め、

徹底評価していきたいと思います。

ちなみに、新興国全体に投資する投信・ETFはこちらでまとめています。

Contents

三井住友アセットマネジメントの世界経済インデックスファンドの概要

世界経済インデックスファンドとは、

三井住友トラスト・アセットマネジメントが運用を担当する投資信託となります。

運用方針としては以下の通りです。

国内、先進国および新興国の公社債および株式(DR(預託証券)を含みます。)に分散投資することでリスクの低減をはかり、投資信託財産の中長期的な成長を目指します。

(引用:三井住友トラスト・アセットマネジメント)

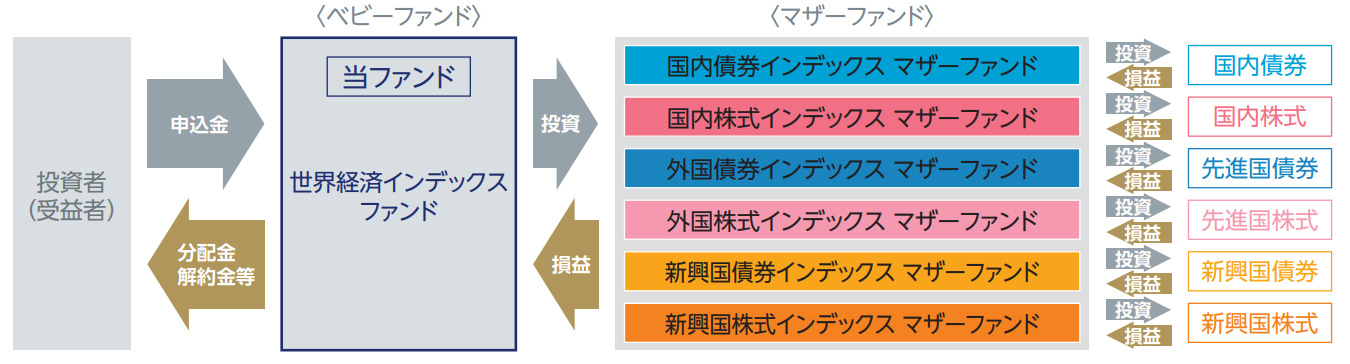

主として、複数のマザーファンドを通じて、国内、先進国及び新興国の公社債及び株式(DR(預託証券)を含む)に実質的に分散投資する。

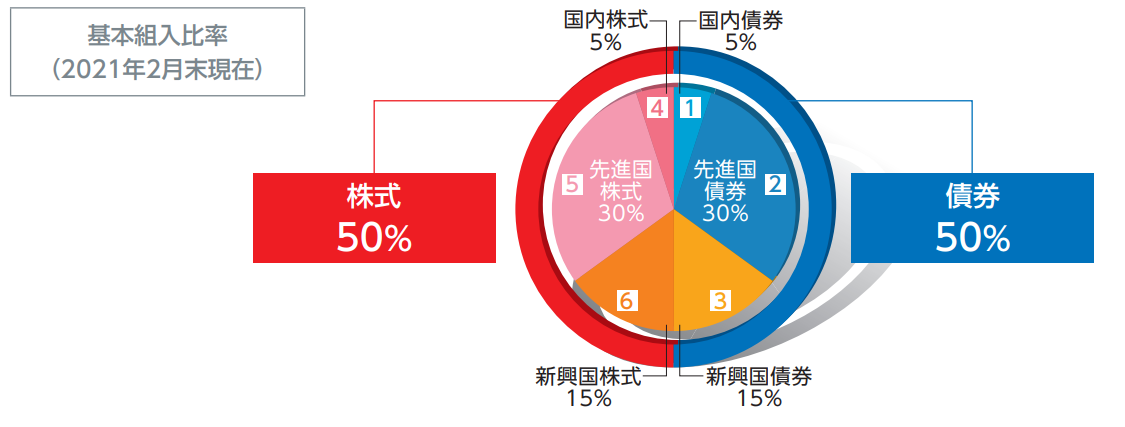

株式と債券の基本資産配分比率は、原則、株式50%、債券50%とする。各マザーファンドの基本組入比率は、地域別のGDP(国内総生産)を参考に決定するものとする。

原則、為替変動リスクを回避するための為替ヘッジを行わない。

(引用:楽天)

まとめると、全世界の株式と債券を半々で投資し、リスク低減をはかった投資ということですね。

為替リスクに関してはヘッジせず、そこは裸で勝負する方針です。

「世界経済インデックスファンド」のそもそも「インデックスファンド」とはなんなのでしょうか?

投資信託の記事でも解説をしましたが、一応ここでも少し触れておきたいと思います。

インデックスファンドとは、

簡単にいえば「株価指数」に連動した運用を目指しますよ、という投資信託のことです。

この株価指数とは日経平均株価、ダウ平均株価、その他もにコモディティ指数などですね。

三井住友トラスト・アセットマネジメントが提供する世界経済インデックスファンドは、

地域別のGDP(国内総生産)を参考にしながら、

以下のインデックスへの連動を目指すことになります。

日本株はTOPIXですね。

| 資産 | インデックス |

| 国内債券 | NOMURA-BPI総合 |

| 先進国債券 | FTSE世界国債インデックス(除く日本、円ベース) |

| 新興国債券 | JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ・グローバル・ ディバーシファイド(円換算ベース) |

| 国内株式 | TOPIX(東証株価指数) |

| 先進国株式 | MSCIコクサイ・インデックス(円ベース) |

| 新興国株式 | MSCIエマージング・マーケット・インデックス(円換算ベース) |

ファンドの仕組みも確認しておきましょう。

あなたが世界経済インデックスファンドを購入し、

世界経済インデックスファンドがその資金を投資に回し、

国内債券、国内株式、先進国債券、などなど基本的には株式と債券の比率を50%:50%にして投資をします。

そこで出たリターンがあなたへ「分配」されるということですね。

「誰かに代わりに世界中の株式・債券に投資して利益を出してもらう」と考えれば楽です。

細かいことを考える必要はありません。

ちなみに目論見書には「分配を行わないことがある」、と但し書きがあるのでその点は頭に入れておく必要があります。

世界経済インデックスファンドの購入手数料は高いが信託手数料は低く設定されている

投資信託を購入するにあたり気になるのが手数料ですよね。

世界経済インデックスファンドはどのような手数料となっているのでしょうか?

2020年2月時点で購入手数料は3.3%(税抜き3.0%)、信託手数料は0.55%(税抜き0.5%)となっています。

購入手数料は通常の投資信託と同じ水準ですが、信託手数料は安くなっており、

投資信託のアクティブ型よりも約1%ほど安いのでこの点は評価できますね。

世界経済インデックスファンドの実際の運用成績・利回りは?

世界経済インデックスファンドの実際の運用成績を見ていきましょう。

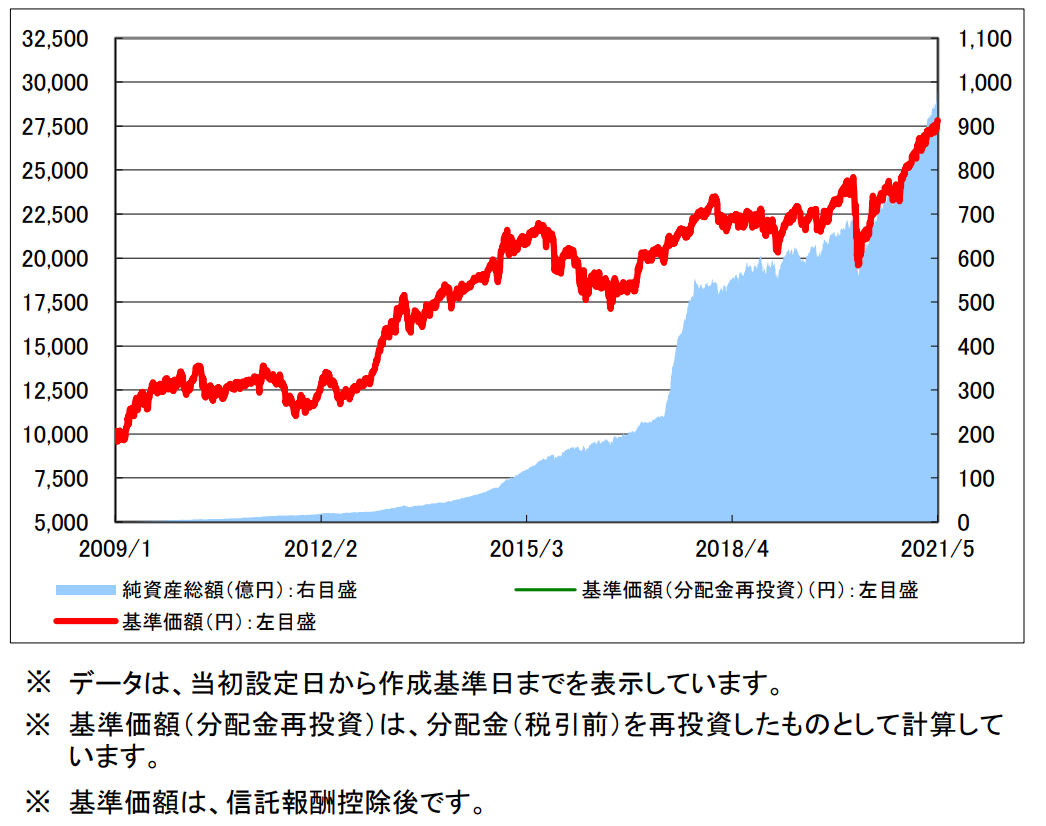

チャートを見てみると、2008年の世界金融危機時にあっても、

世界経済が回復する動きと連動しております。

チャートの動きを見ていると、2011年の世界経済停滞期と2014年のチャイナショック+新興国経済低迷時もしっかり連動しています。

2021年5月時点では銘柄開始以来の騰落率は175%程度となっており、現時点では非常に高い実績となっていますね。

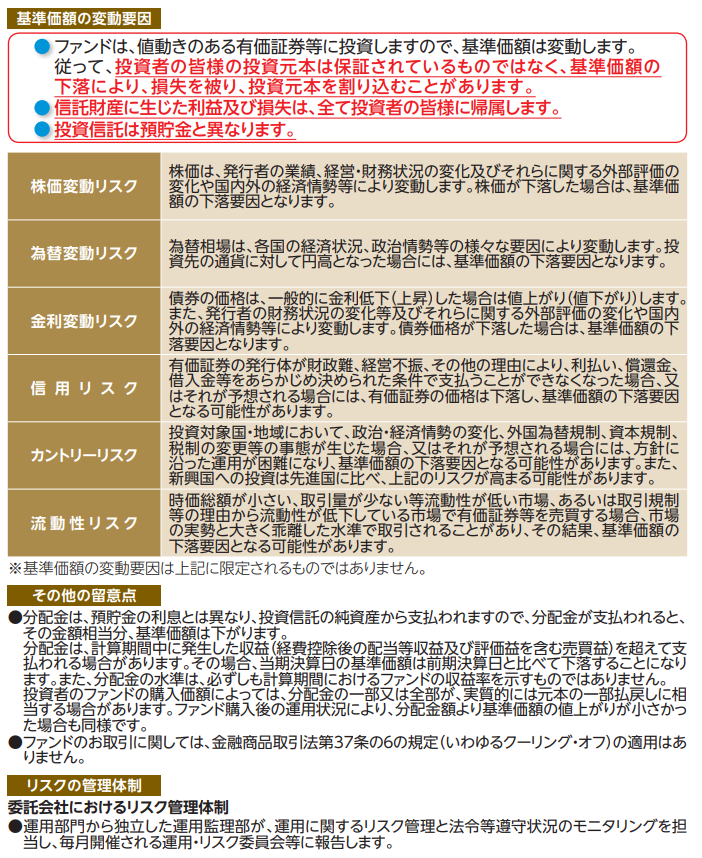

世界経済インデックスファンドのリスクとは?

投資には常にリスクがあり、元本保証のみが強みの定期預金などを選ばないのであれば、

リスクは常に念頭に置いておく必要があります。

世界経済インデックスファンドの目論見書にも元本割れなどのリスクについては正確に記載されています。

基本的にインデックスに連動する形を取りリスクを取った運用はしないのがインデックスファンドですので、

この中で最も気になるのは為替ですね。

為替の考え方は、新興国それぞれの国で私が独自に解説をしているので、気になる方は参考にしてみてください。

以下の国以外もそれぞれ分析しています。

上記で世界経済インデックスファンドの一般的なリスクを紹介しましたが、

私独自に世界経済インデックスファンドに対して考えているリスクがありますので、

次の項目で詳しく解説します。

世界経済インデックスファンドの本当のリスクを解説

世界経済インデックスファンドは上記までの説明では、

リスクもわかりやすく、インデックス連動にも問題がなさそう、という印象を受けますよね。

しかし、私が気になっているのは、

「新興国株式」の、

「MSCIエマージング・マーケット・インデックス(円換算ベース)」

を連動指数としていることです。

今一度確認のために指数を以下に記載しておきます。

| 資産 | インデックス |

| 国内債券 | NOMURA-BPI総合 |

| 先進国債券 | FTSE世界国債インデックス(除く日本、円ベース) |

| 新興国債券 | JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ・グローバル・ ディバーシファイド(円換算ベース) |

| 国内株式 | TOPIX(東証株価指数) |

| 先進国株式 | MSCIコクサイ・インデックス(円ベース) |

| 新興国株式 | MSCIエマージング・マーケット・インデックス(円換算ベース) |

「MSCIエマージング・マーケット・インデックス(円換算ベース)」とはどのような指標なのでしょうか?

MSCIエマージング・マーケット・インデックスは、MSCI指数の一つで、米国のMSCI Inc.が算出・公表する、新興国の株式を対象とした時価総額ベースの株価指数をいいます。

これは、エマージング・マーケットの株価の動向を表わす代表的な指数の一つで、世界の新興国の株式の総合投資収益を各市場の時価総額比率で加重平均して指数化したもので、国内外において、グローバル投資の際のベンチマークとして幅広く活用されています。(定期的に構成国や採用銘柄の見直しが行なわれている)

なお、本指数は、「ドルベースの配当込み」の指数として算出され、日本(円ベース運用)で活用される場合は円換算されます。

ポイントは、新興国の株式市場の「時価総額比」で国を決定しているという点です。

何が言いたいのか、というと、

MSCIエマージング・マーケット・インデックスを連動目標としていること自体が、

非常にリスクが高いということです。

そのリスクとは、すでに成長を終えた国を選んでしまう傾向にあることです。

現在まで世界経済インデックスファンドはなかなかの運用成績を出していますが、

今後の利回りはどうしても下がってしまうのではないかと懸念しています。

新興国株式のMSCIエマージング・マーケット・インデックス連動は明確にリスクといえる

リスク、リスク、と言っていても説得力はありません。

具体的な例を見ていきたいと思います。

世界経済インデックスファンドと同様に、

ブラックロックもMSCIエマージング・マーケット・インデックスで運用をしています。

ブラックロックとは機関投資家などを集め、資産運用を行う会社ですね。

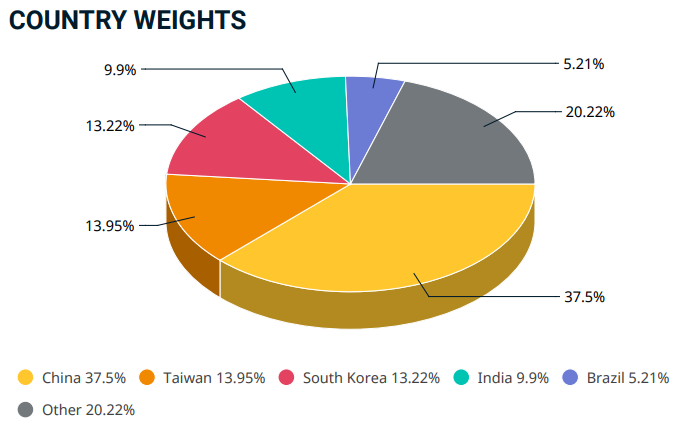

以下のMSCIエマージング・マーケット・インデックス連動を目指した資産構成をみてみましょう。

参照:MSCI

最も気になる点は韓国と台湾という既に新興国のフェーズを終えている銘柄に合計25%を投資していることです。

また、ブラジルや南アフリカといった政局が安定せず、ずっと停滞している新興国にも大きなポーションを投資しているのも大きな問題点です。

つまり、魅力的な新興国だけに投資しているわけではなく、魅力的ではない新興国にも大きなポーションを投資しているのです。

新興国投資で大きなリターンを狙うのであれば以下のような国の厳選銘柄に投資をする必要があります。

✔︎ 経済成長力と企業の収益成長力が高い

✔︎ 株価が割安に放置されている

✔︎ 海外からの資金流入が発生する投資環境が整えられている

✔︎ 日本のバブル期の前の様相を呈している

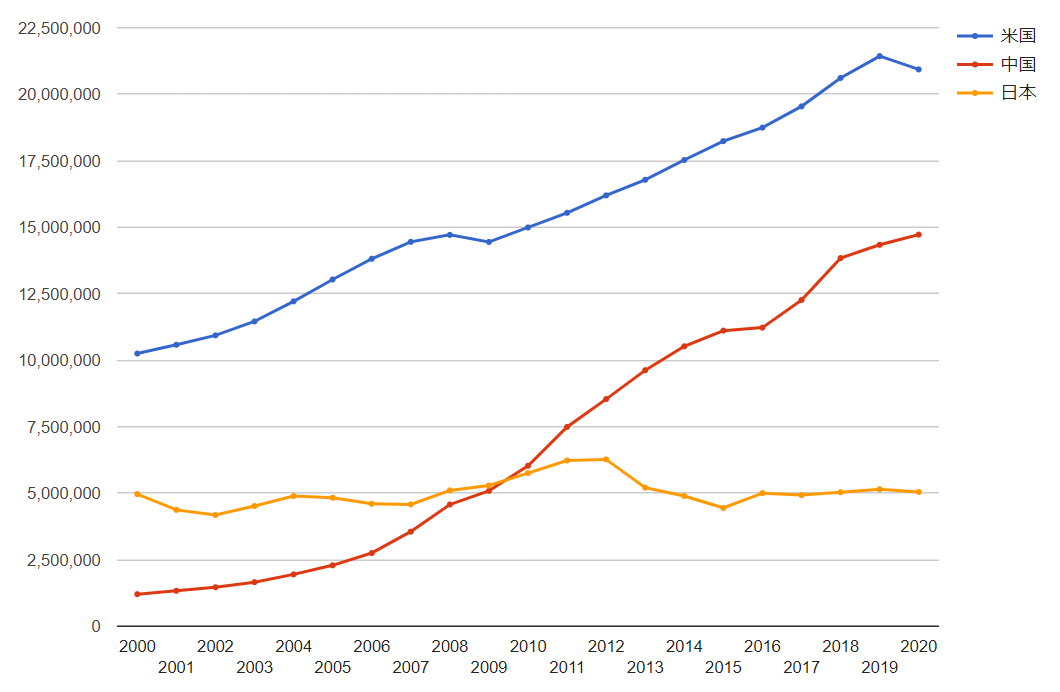

これら全ての条件を満たしているのが中国です。

中国は依然として世界最高峰の成長率を維持しており2028年には米国を捉えて世界1位の経済大国になることが見込まれています。

そして、企業の収益力も年々拡大し現在米国につぐハイテク国家になってきています。

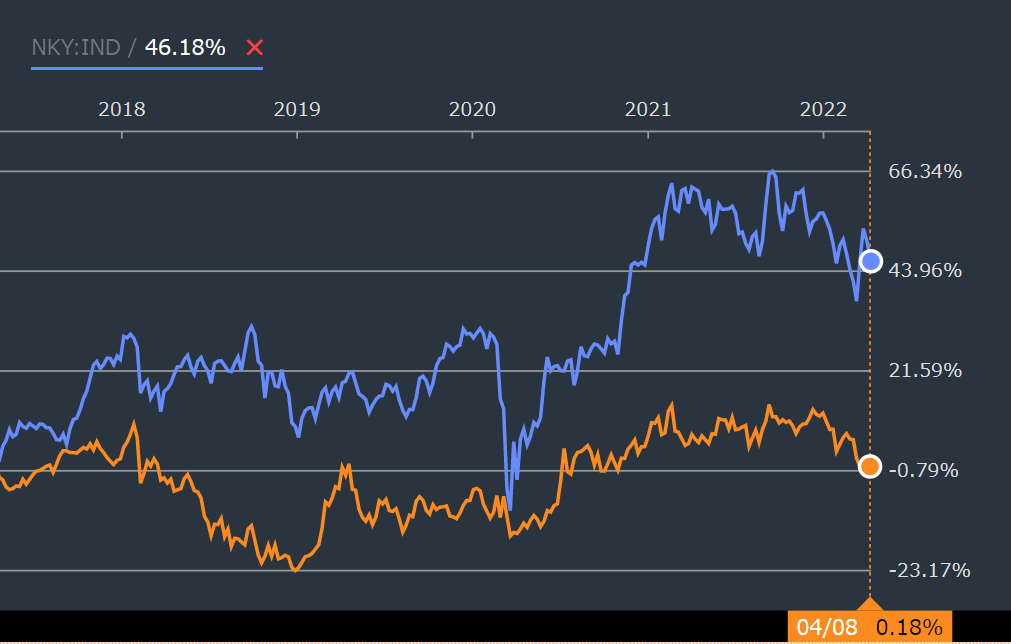

にも関わらず2010年代を通じて株価が軟調に推移したこともあり割安度は高まり続けています。

全く成長していない日本の日経平均と比べても異常な値動きであることが分かります。

黄:上海総合指数

青:日経平均

参照:Bloomberg

また、現在中国の経済水準は日本のバブルが発生する直前の水準まできており、2020年代最も輝く株式市場となると筆者は考えています。

中国株投資の魅力と実際に筆者が投資している魅力的なファンドについては以下で詳しくお伝えしていますので参考にして頂ければと思います。

この記事のまとめ

ここまで世界経済インデックスファンドの基本情報とそのリスクについて解説をしてきましたが、

世界経済インデックスファンドを購入するメリットとしては、

- 世界経済の成長を享受することが可能

- 信託手数料が低い

の2つですが、懸念点としては、

新興国株式のポートフォリオの連動指数がMSCI エマージング・マーケット・インデックスとなっており、

投資先の国の中に魅力的ではない国が多く含まれている。

世界中にバランスよく投資するのは良いのですが、

新興国株式投資に関しては難易度が高く、

こちらは本当の投資のプロに頼むのが最も良い選択になるのではないかと思います。

新興国投資に関しては私は以下記事の信頼できる新興国株投資ファンドに預けており高いリターンを目指しています。

以下ランキング形式でもお伝えしていますのでご覧いただければと思います。