投資商品を開発する金融マンであった時期から、

資産運用に関してはかなりの勉強時間を費やし、今では働く必要のないほどまで資産を増やしました。

しかし、子供や時期に生まれてくる孫に資金的な援助をしていくため、

まだまだ、よりよい運用先を常に模索しています。

長年投資に携わり、ハイリターン且つリスクの抑えられている投資先を探して参りましたが、

今回はその総括となる私独自のおすすめ投資ランキングを作りました。

優れた投資先を探し出すというのは簡単なことではありませんので、

これから運用を開始するという方はぜひ参考にしてみてください。

Contents

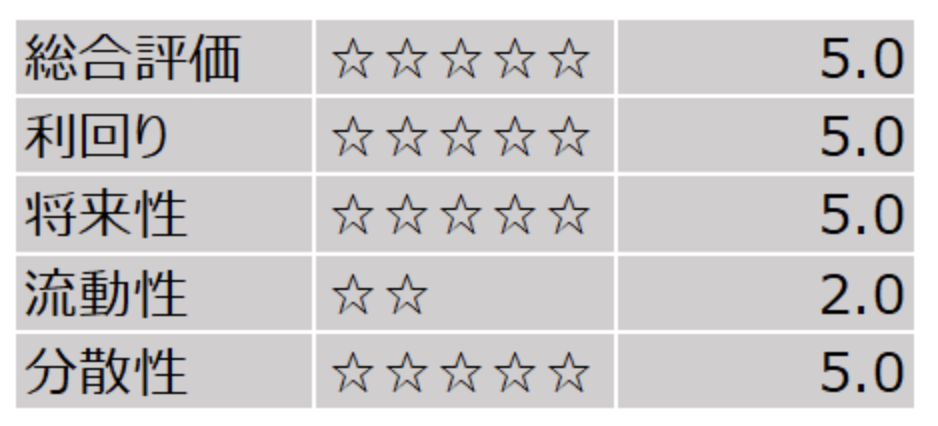

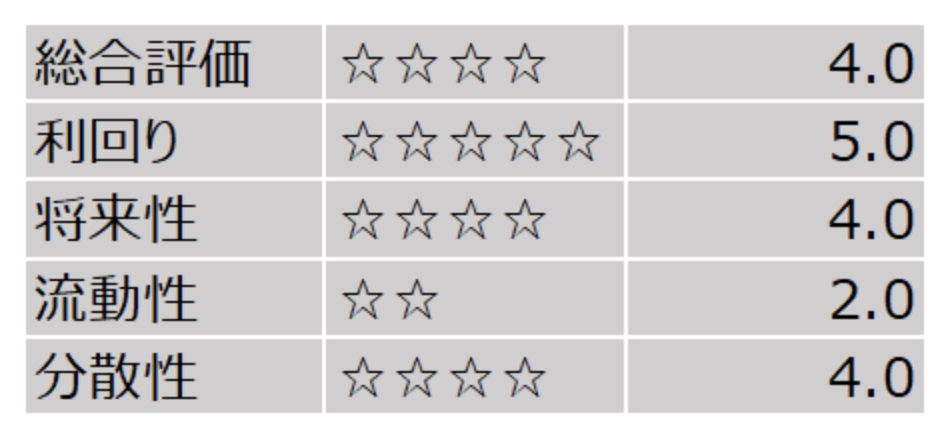

【第1位】オリエント・マネジメント(95点)

【要点】

✔️ 今一番注目の中国に対して投資を行うヘッジファンド。

✔️ 割安な中国株式市場に投資することで大きなリターンを狙う。

✔️ ファンドマネージャーは日本株での運用実績もあり、そちらでも毎年10%以上の安定した資産運用成績を収めている。

総評

オリエント・マネジメントは管理人の私が今一番注目している新興国「中国」に対して投資をして大きなリターンを得ようとするヘッジファンドです。

中国は目覚ましい経済発展を遂げている一方で株価が割安に放置されており、株価が上昇する条件が揃っています。

中国経済の現状と見通しについては以下の記事でも詳しく解説したのでぜひご覧ください。

- 中国経済の今後の見通しを各種指標から徹底分析!中国経済終焉説に終止符を打ちアメリカを抜いてGDP世界一を伺う!

上記の記事を読む時間がない方のために簡単に解説します。

中国は1人当たりGDPにまだまだ成長余地があり、かつ生産年齢人口がこれからも増え続けるため、経済はまだまだ発展する見込みなのです。

経済発展を簡単な数式で表すと1人当たりGDP×人数なので、その両方が増えると経済が発展するのは自明ですよね。

オリエント・マネジメントはそんな私と同じ考え方を持つファンドマネージャーが運用しています。

その方は東京大学卒業後、外資系金融機関を経て独立という経歴の持ち主です。

外資系金融機関時代からバリュー株投資の実績が豊富で、企業の実力に対して割安な銘柄を見つけ堅実なリターンを出すことを得意としています。

独立してから10年以上の経験があり、その間日本株や新興国株で実績を上げてきました。

そんな凄腕の方が、「2020年代は中国株式の時代だ」と考え、満を持して立ち上げたのがオリエント・マネジメントなのです。

上でも説明した通り、中国株式市場全体が割安なので、お宝銘柄が多く手堅く高いリターンを期待することができます。

また、ファンドマネージャーは中国の現状をより正確に捉えるために香港に在住しており、リアルタイムで情報を獲得して銘柄選定をおこなっています。

その点で、日本に住んでいるサラリーマンが調べて手に入る情報だけによって投資している日本の投資信託とは本気度が違います。

私もこれまで個人で中国の個別銘柄選定に取り組んできましたが、数々の失敗をしてきました。

日本で個人が手に入る情報だけを頼りに、自国でない中国の株式に投資をするのははっきり言って非常に難しいです。

2021年からの本格的な上昇を捉えるためにも、経験豊富で先見の明があるプロに任せてみてはいかがでしょうか。

詳しくは以下ページをご覧になってみてください。

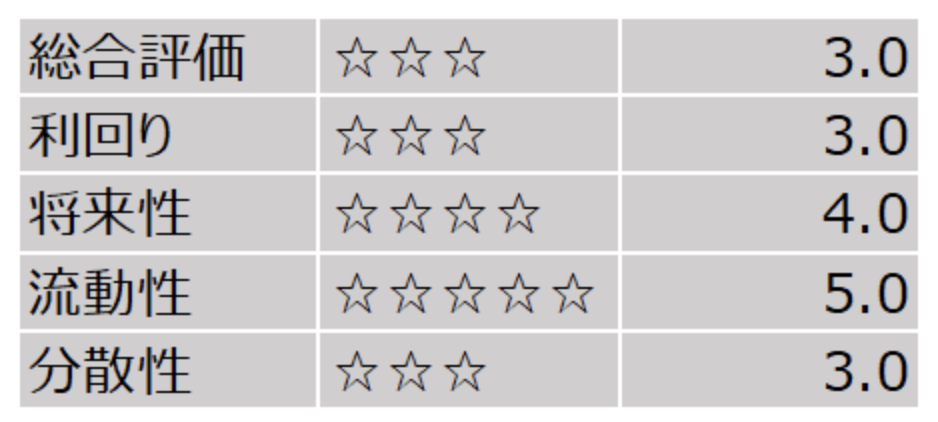

【第2位】フロンティア・キャピタル(85点)

【要点】

✔️ 高い利回りを狙いたい場合に非常に良い選択肢になってくる日本のヘッジファンド。

✔️ 大きな成長力が見込め、且つ割安に放置されている新興国株に投資をしている。

✔️ 実績としては2018年4月運用開始後、6月末までの3カ月の運用成績は16.6%(年率66%)という驚異的な成績となっている。

(※現地通貨建て。また同期間の新興国株式市場平均は▲8.7%)

総評

ポートフォリオの一部として持っておきたい、非常に期待の持てる良ファンド。

ハイリターンを見込める新興国株式にいち早く投資して行くセンスは素晴らしいと思います。

新興国と言ってもマレーシアや中国など経済成長が終えている国ではなく、

成長力が高いにも関わらず投資家から放置されている、中東等の真に魅力的な市場を開拓しているのが特徴。

投資先企業の選定/組み替えと、預け入れているだけで高度な運用を享受することが出来ますが、

ヘッジファンドの性質上、数カ月で成果を出すというようなものではないので、3年以上の預け入れを推奨します。

ファンドマネージャーが全世界の動向を見ながら柔軟に組み替えているとはいえ、為替のリスク等は常に存在しますので、

全運用資金の内、30%-50%くらいを同ファンドで持つのがおすすめです。

ファンドの営業員も親切な方が多いので、興味のある方は一度対面で話を聞いてみるとイメージが沸くかもしれません。

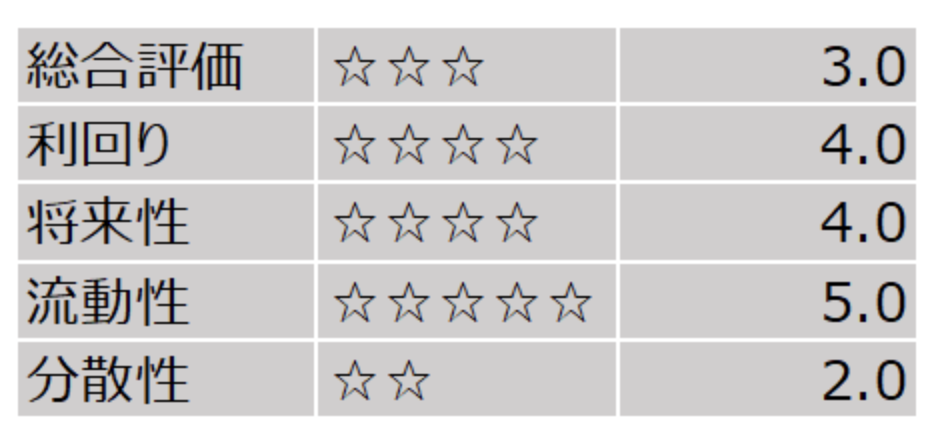

【第3位】セゾン資産形成の達人ファンド(80点)

【要点】

✔️ 世界の株式市場に分散投資を行うことが出来るファンド・オブ・ファンズ形式の投資信託。

✔️ 利回りは非常に低いものの、資本が育った段階で楽天証券を通して3%~4%の利回りを確保することは合理的。

✔️ アクティブ型投資信託でありTOPIXやこの5年スターだった米国S&P500指数を上回る成績

総評

世界の株式市場に分散投資を行うことができる投資信託であり、

市場加熱時には債券投資を行う方針でありバランスよく世界の経済成長を取り込むことが出来る。

また日本の投資信託は市場平均に対してプラスのリターンを目指すアクティブ型投資信託が、

インデックスに対して劣るリターンを出すものが多くなっています。

しかし、セゾン資産形成の達人ファンドはプロ用の海外の優良ファンドに分散投資を行っていることもあり、

直近5年間高い成績を叩き出していた米国のS&P500指数を上回るリターンを叩き出しています。

また米ドル建ファンドにも40%〜50%の割合で投資を実行しているため、通貨分散が出来ることも魅力的。

【第3位】新生UTIインドファンド(80点)

【要点】

✔️ 成長市場であるインドに投資を行う投資信託の中でパフォーマンスは最も高い。

✔️ インドのETFは市場に連動しない為、投資信託が有効な選択肢となる。

✔️ 既にインド市場は投資家の期待が先行し、割高になっているのが難点。

総評

新生UTIインドファンドはインドの投資信託で最も高いパフォーマンスを挙げている投資信託。

インドの投資信託の中でインドの指数を上回る成績を挙げています。

インド株式市場に資金が流入し株価が高騰しており割高気味であることが懸念点で、

一旦の調整局面を迎える可能性があることには注意を払う必要がありそうです。

以上、ランキング形式でおすすめ投資先を紹介させていただきましたが、

様々な投資先をこのブログでは分析し紹介していますのでそちらも参考にしてみてくださいね。