世間では黒田バズーカーが賑わせた時期もありましたが、最近はなりをひそめていますよね。

現在日銀が行っている金融緩和は世界でも類を見ない規模且つ複雑な政策なので、殆どの方が理解されてはいないと思います。

今回は現在の日銀が行っている金融政策の内容についてわかりやすく説明した上で、日銀の金融緩和の限界について論じていきたいと思います。

その上で私が何故新興国株式投資を行っているのかという理由の一つである日本円建以外の資産をもつことの重要性について解き明かしていきたいと思います。

Contents

日銀の金融政策の目標ー2%のインフレの達成ー

日銀の金融政策は米国に倣い2%のインフレ率を達成することを目標としています。

インフレという言葉自体30年間デフレ経済が続いている日本においては聞きなれないという方もいらっしゃると思います。

インフレはモノの価値が現金の価値に対して相対的に上がる現象で、例えば国民的アイスであるガリガリ君が現在70円で購入できるのに翌年には100円になる事象のことを指します。

インフレの種類

インフレが発生するのは主に2つの理由があります。

<<良性のインフレ>>

まず一つ目は良性のインフレですが、経済成長によって国民の所得が上昇し、需要が喚起され自然にモノの価格が上がっていくインフレです。

日本の高度経済成長期や現在の新興国で見られているインフレですね。

当然現在国民の平均年収が100万円の国が、翌年120万円になったら色んなものが欲しくなりますよね。

その結果として需要が高まり、販売者側も値段を上げるという行動を取れるようになるのです。

需要と供給の関係性によって、モノの価格が決定されるのは経済の基本ですからね。

また良性のインフレの特徴として概ね2%~5%台で推移するという特徴があります。

<<悪性のインフレ>>

次に悪性のインフレですが、直近のロシアのように原油価格下落により経済が瓦解して通貨ルーブルが半分に下落し年率100%程度の強烈ないインフレが発生するケースです。

過去の日本でも戦後財政破綻状態に陥り、一カ月で物価が倍になるようなハイパーインフレが発生した事例があります。

国家破綻型のインフレですね。

日本が何故2%のインフレを狙うのか

本来であれば米国のように経済成長に伴ったインフレを後押しするのが金融政策の意義となります。

しかし、日本は人口が縮小に転じるなかで自力成長が難しくなってきております。

その為、お金を市場に流通させて刺激することによって無理矢理にでも経済を刺激しようとしているわけです。

また日本政府と日銀がインフレを起こすことを目的とする本当の理由は日本政府の借金の実質的に減少させることが目的であると見ています。

インフレとは相対的な通貨価値の下落です。

例えば現在1,000万円の借金を保有していたとしても、100%のインフレが発生した場合は借金の価値は半分の500万円と同じ価値になるのです。

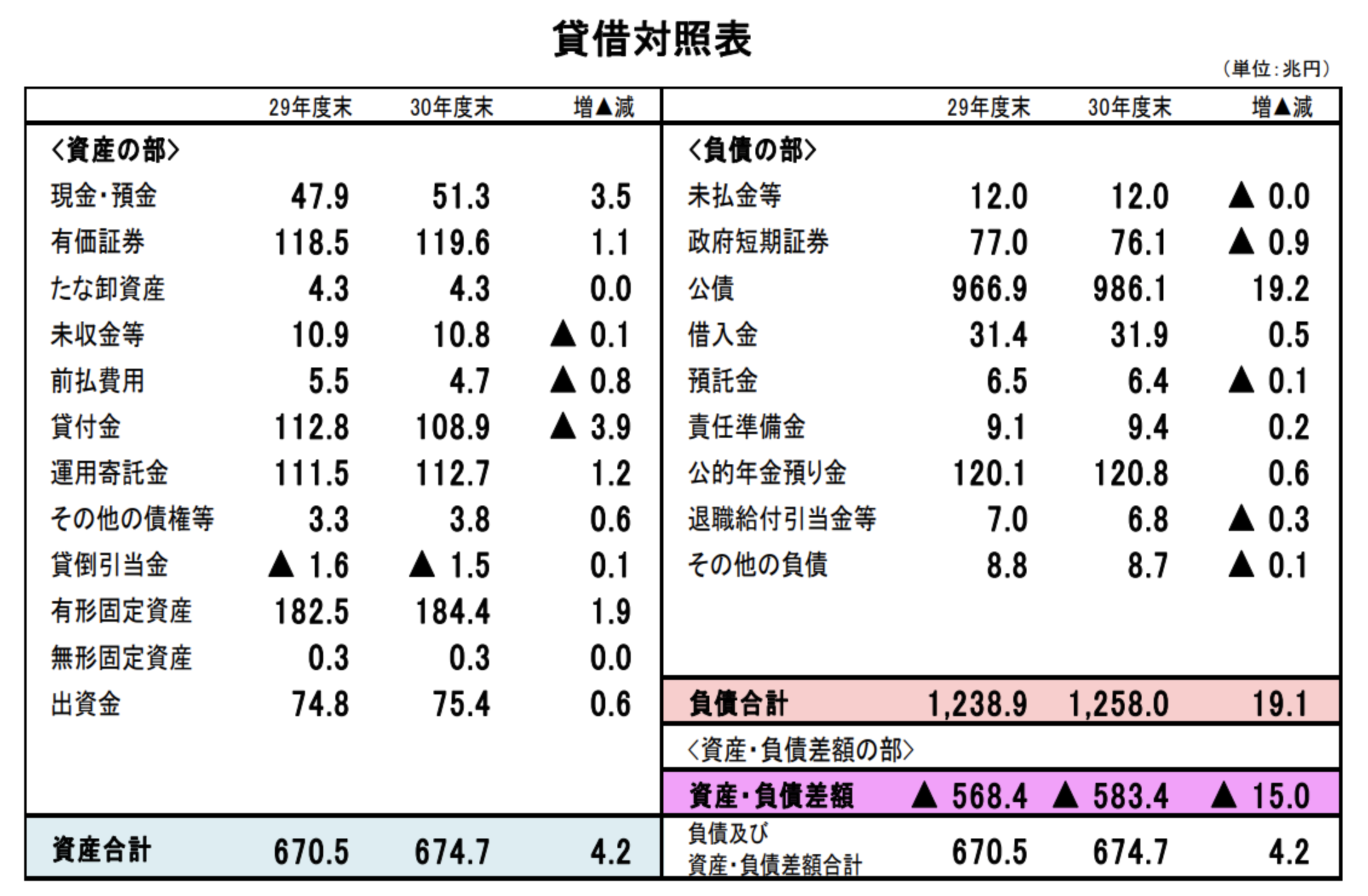

現在政府は1,300兆円近くの借金を抱えています。

参照:財務諸表

GDPを簡単に600兆円としてもGDP比217%と戦後の日本の水準を超え始めています。

2%のインフレが発生し続けると、この1,300兆円の債務の実質的な価値が

10年後:1,062兆円

20年後:868兆円

30年後:709兆円

と減額していくのです。

しかし現在のインフレ率は1%に満たない水準で達成できていませんし、到底毎年達成できる水準のインフレでないことは市場関係者の中でも当然と思われています。

後程詳しく説明しますが、日銀の思惑はヘリコプターマネーによる強烈なインフレの発生であると私は考えています。

というか、それ以外の方法が考えられないという状況になっているのです。

日銀が実行している非伝統的金融政策ー量的緩和?イールドカーブコントロール?オーバーシュート型コミットメント?

いよいよ日銀の現在の金融政策について紐解いていきたいと思います。

非伝統的金融緩和への道のり~伝統的金融緩和の限界~

通常の中央銀行では金融政策といえば政策金利を上下させることにより経済の舵取りを行います。

例えば、景気が沈んでいたら金利を引き下げて経済を刺激し、景気が過熱気味であったら金利を引き上げることにより軌道に戻すということです。

金利が低くなれば、銀行からの借入金利が低くなるので個人は積極的にローンを組みやすくなります。

また企業は支払金利が安くなるので積極的に銀行からの融資を受けるようになり、結果として経済が浮揚するという仕組みです。

金利を引き上げた場合は逆の事象が発生し過熱を抑えることが出来るのです。

しかし、日本はバブル崩壊後、金融緩和を行って金利を引き下げても一向に景気は上向かず遂に金利を下げることが出来ない0%まで下げ切ってしまいました。

そんな中、リーマンショックの発生更には東日本大震災とダブルパンチを受け立ち直りが効かなくなりました。

そんな日本経済を立ち直らせるべく、リーマンショック後に欧米が一早く実施していた非伝統的金融緩和に手を付けることになります。

現在日本が行っている金融緩和は『オーバーシュートコミットメント型 Yield Curve Control Quantitative Quality Easing』という格闘ゲームの最終奥義のような名前になっています。

それでは一つ一つ紐解いていきましょう。

非伝統的金融緩和①:質的・量的緩和の概要と効果

伝統的な金融緩和で操作する金利は短期レートです。

つまり、日米欧では翌日物の金利を操作することになります。

しかし、非伝統的金融緩和では国債を購入するなどして長期の金利を引き下げます。

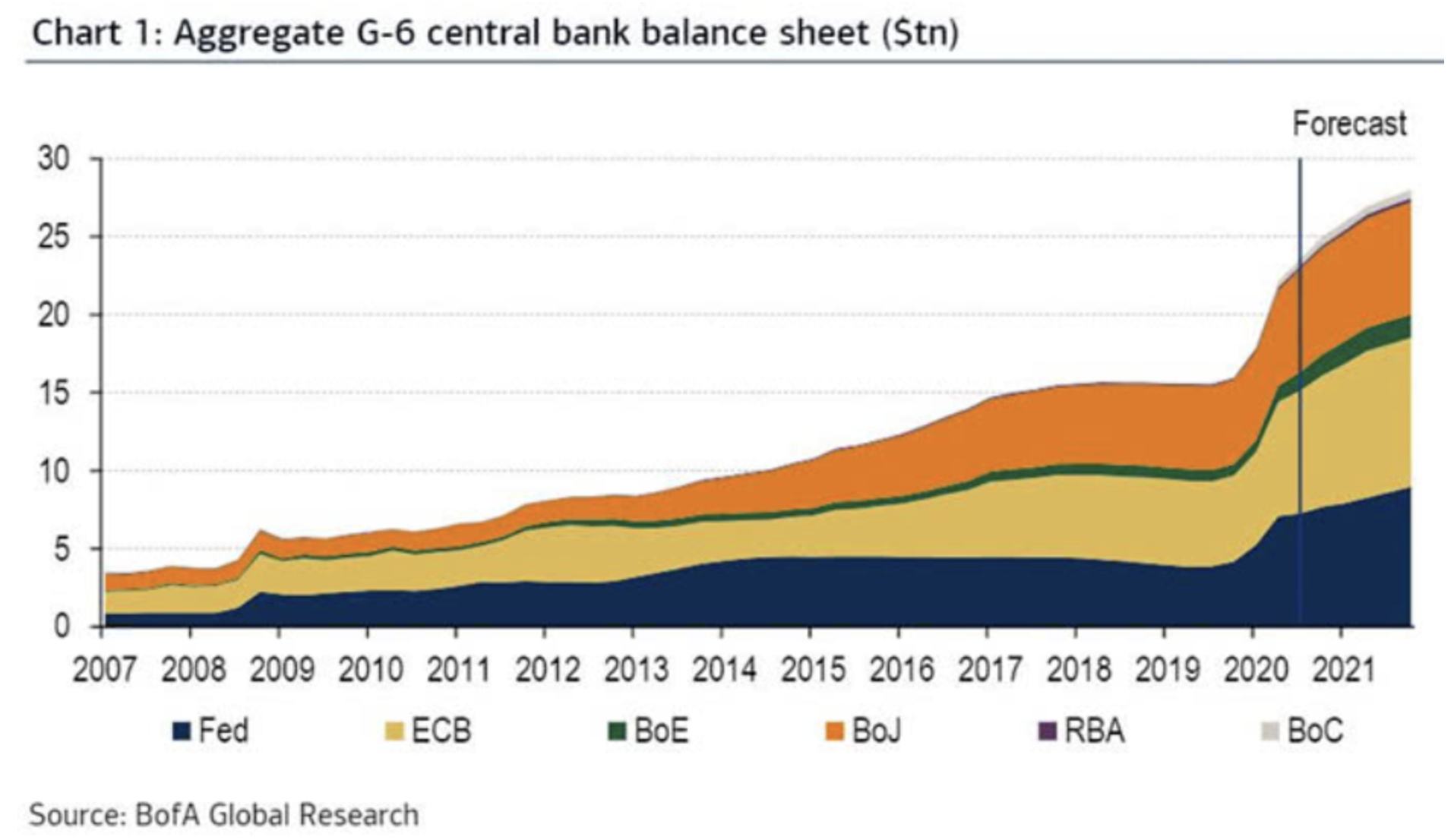

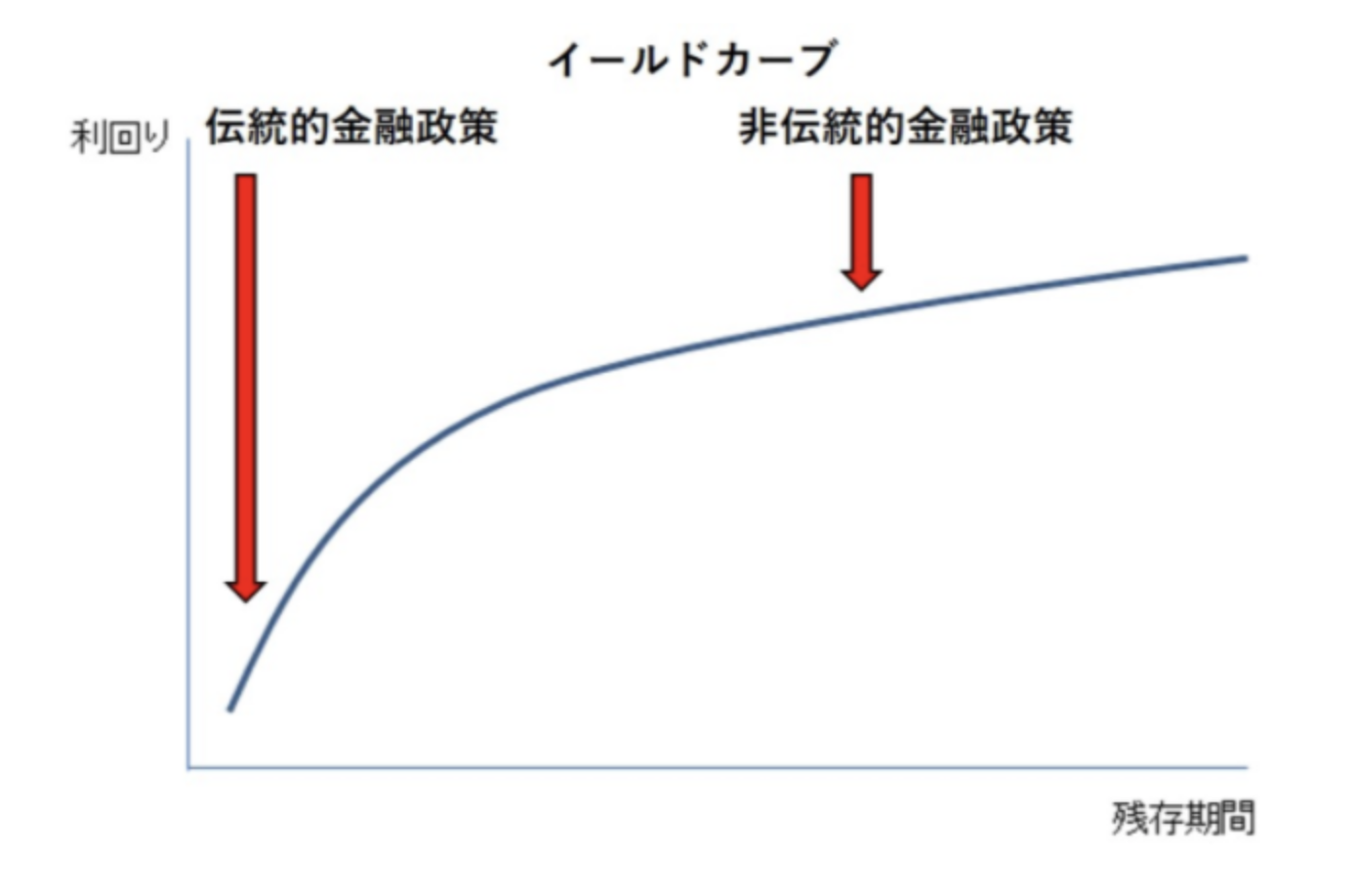

下図をご覧頂きたいのですが、国債の利回りは基本的には年限が長くなるにつれて金利が高くなる傾向にあります。

日本が1年後に破綻する可能性より10年後に破綻する可能性が高くなるわけですし、債券の価格変動リスクも負うことになるますから当然ですよね。

年限が高くなればなるほど金利が高くなることを期間の金利上乗せ分という意味でタームプレミアムと呼びます。

短期の伝統的金融政策が金利を操作するのに対して、量的緩和では直接長期金利を引き下げることを目的としているのです。

欧米の量的緩和では債券(主に国債)を購入することに限定していましたが、日本は更に株やETFなどのリスク資産も買入対象にしたため、質的・量的金融緩和と呼ばれています。

この結果、企業が長期で資金を借りやすくなるという効果に加えて、市場に日銀が大量に国債を買い取った際に発行した円が流入するため需要が喚起されるという効果が発生します。

また、質的緩和によって日銀が株とETFを買い支えしてくれるという安心感から、株高が引き起こされやすくなりアベノミクスの目玉である株高政策を実現しました。

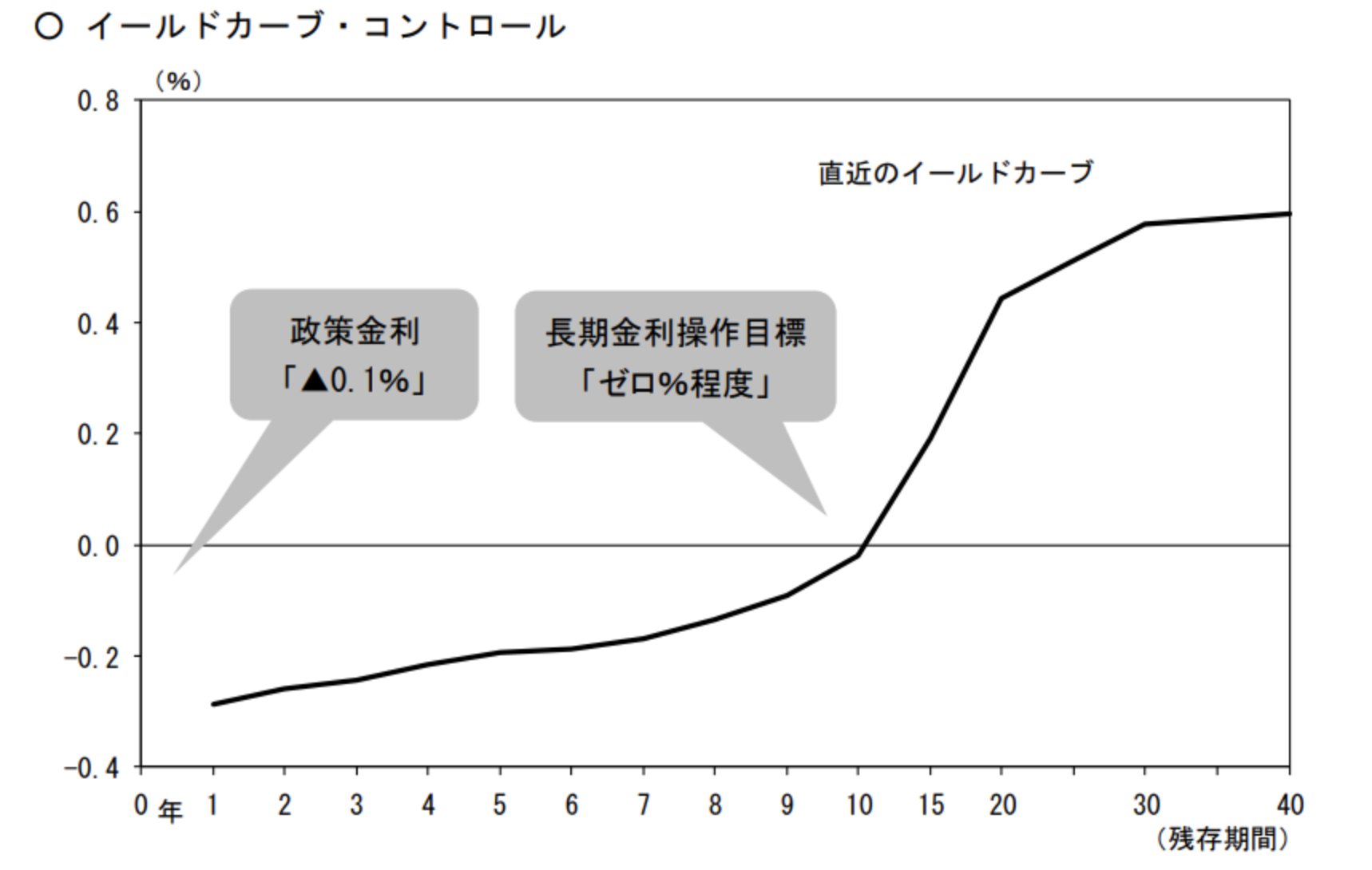

さらに、日銀のバランスシートは拡大の一途を辿り、溢れたマネーが新興国市場になだれ込み2017年の新興国市場の上昇に欧州と共に一役買いました。

非伝統的金融緩和②:イールドカーブコントロール

イールドカーブコントロールは質的・量的緩和の一環として行われているもので、10年物国債の金利を0%近辺に固定する政策です。

イールドカーブコントロールは量的緩和の国債の購入金額目途80兆円を引き下げるために実施されました。

と言うのもそれまでの量的緩和目標からターゲットを金利に変更することは、量的拡張の制約から解放されることを意味するからです。

それにより少しでも量的緩和の持続可能時間を伸長させる為に行っている政策といえます。

イールドカーブコントロールの結果、国債買い入れ金額は60兆円程度にまで抑えることができています。

非伝統的金融緩和③:オーバーシュート型コミットメント

オーバーシュート型コミットメントは簡単にいえば口約束です。

日銀はインフレ目標を達成するまでは金融緩和の手を緩めませんという宣言です。

これによって、企業や国民が安心して低金利を織り込んで投資活動を行うことが出来るという効果があります。

しかし、景気が上向き企業収益が上向いても給与が上昇せず、更に人口が縮小するのが現在の日本です。

2%のインフレの達成が不可能なことは金融市場に関わったことがある人にとっては常識になっています。

では何故、オーバーシュート型コミットメントを行なったのかの裏を考える必要があると思います。

私はまさにオーバーシュート型コミットメントこそが次でご説明するヘリコプターマネーへの布石であると見ています。

ハイパーインフレを引き起こす悪魔の果実「ヘリコプターマネー」

2%のインフレが一向に達成されないことを理由に日銀はヘリコプターマネーに手を出すと考えています。

この点について詳しく考察していきます。

ヘリコプターマネーと質的・量的緩和の違い

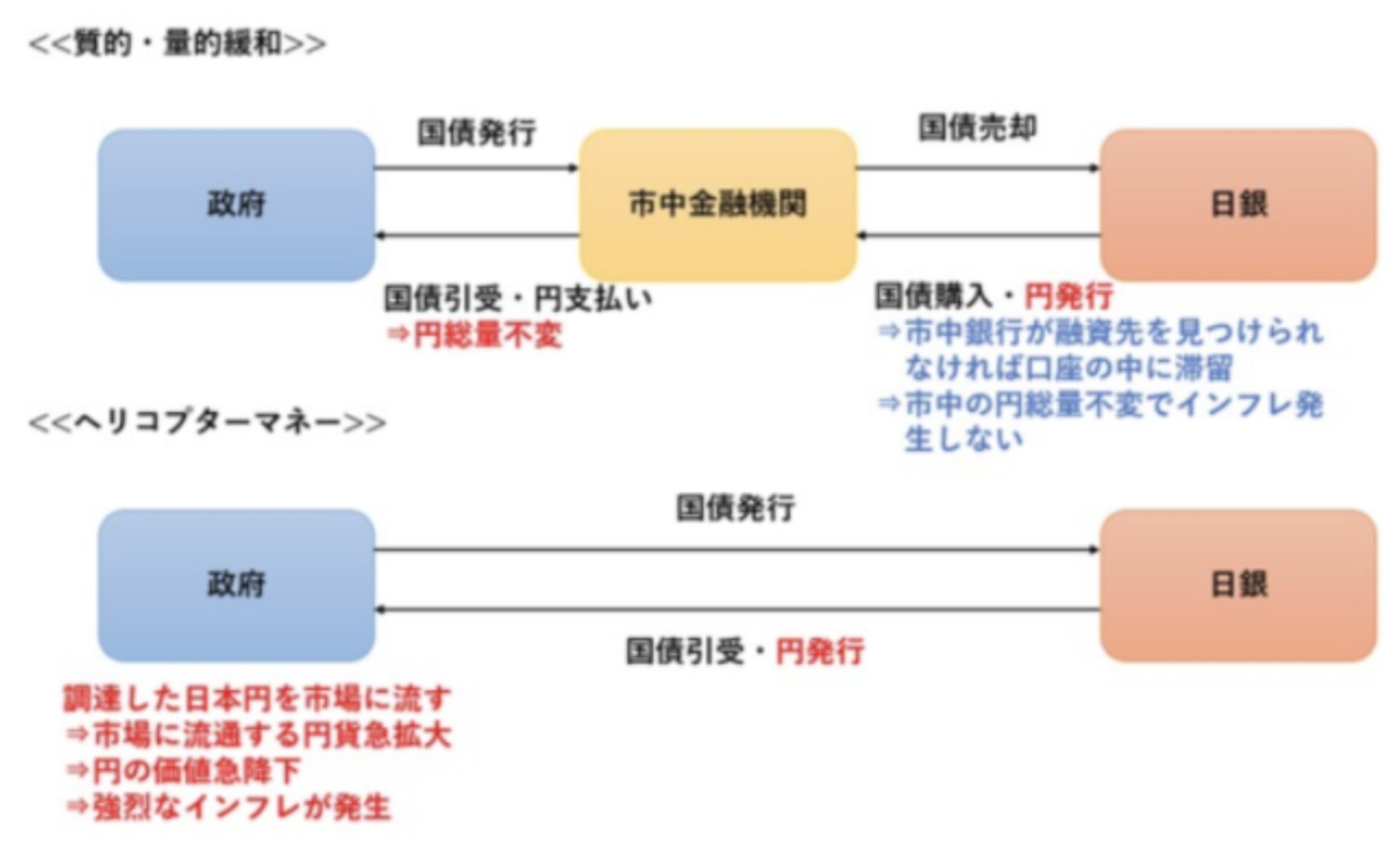

ヘリコプターマネーは日銀による国債の直接引き受けですが、現在行われている量的緩和とは何が違うのでしょうか。

量的緩和は市中銀行が保有している国債を日銀が買い取るという手法を取っています。

市中金融機関が政府から国債を引き受け日本円を政府に渡した場合、市中金融機関は通貨発行ができないため、もともとある日本円を渡しているので市中の日本円の総量は変わりません。

一方、日銀が市中金融機関から国債を引き受けた際には新たに増刷した日本円を市中金融機関に受け渡します。

新たに増刷された日本円を受け取った市中金融機関が融資や投資で市中に流した場合に、初めて市中の日本円の総量が増加します。

しかし現在の日本では資金需要がそもそも乏しいため、金融機関が貸付先を見つけられず結局市中に日銀が新たに発行した紙幣が流入せずインフレが発生しないという状況になっているのです。

一方、ヘリコプターマネーは政府が発行した国債を日銀が直接引き受けます。

そして、発行した日本円を政府が財政支出として無制限に流出させることによって市中に流入する日本円がダイレクトで上昇します。

またヘリコプターマネーを実施する際は、無利子永久債つまり利子0で永久に返す必要のない債券を発行します。

すなわち、利子をつける必要も返済する必要もなく政府はいくらでも資金を調達することができてしまうので、政府の支出に歯止めがきかなくなります。

そして多かろう安かろうの理論で、市場に大量に日本円が流入することによって日本円の価値が急落しインフレが発生していきます。

実際無利子永久債ではありませんが、戦後の日本でも日銀が国債引き受けを行ったことにより急激なインフレ(=ハイパーインフレ)が発生していきました。

いつヘリコプターマネーが実施されるのか

量的緩和は先ほどの図でも明らかなように日銀が市中金融機関から国債を購入しています。

つまり日銀が購入することができる市中金融機関の国債が枯渇してもなおインフレが発生していない場合は、オーバーシュート型コミットメントに従い、禁断の果実であるヘリコプターマネー政策を導入する可能性があるのです。

むしろヘリコプターマネー政策からの強烈なインフレを起こすことでしか現在の政府の借金は救えないので確信犯的に行っているのではないかと私は見ています。

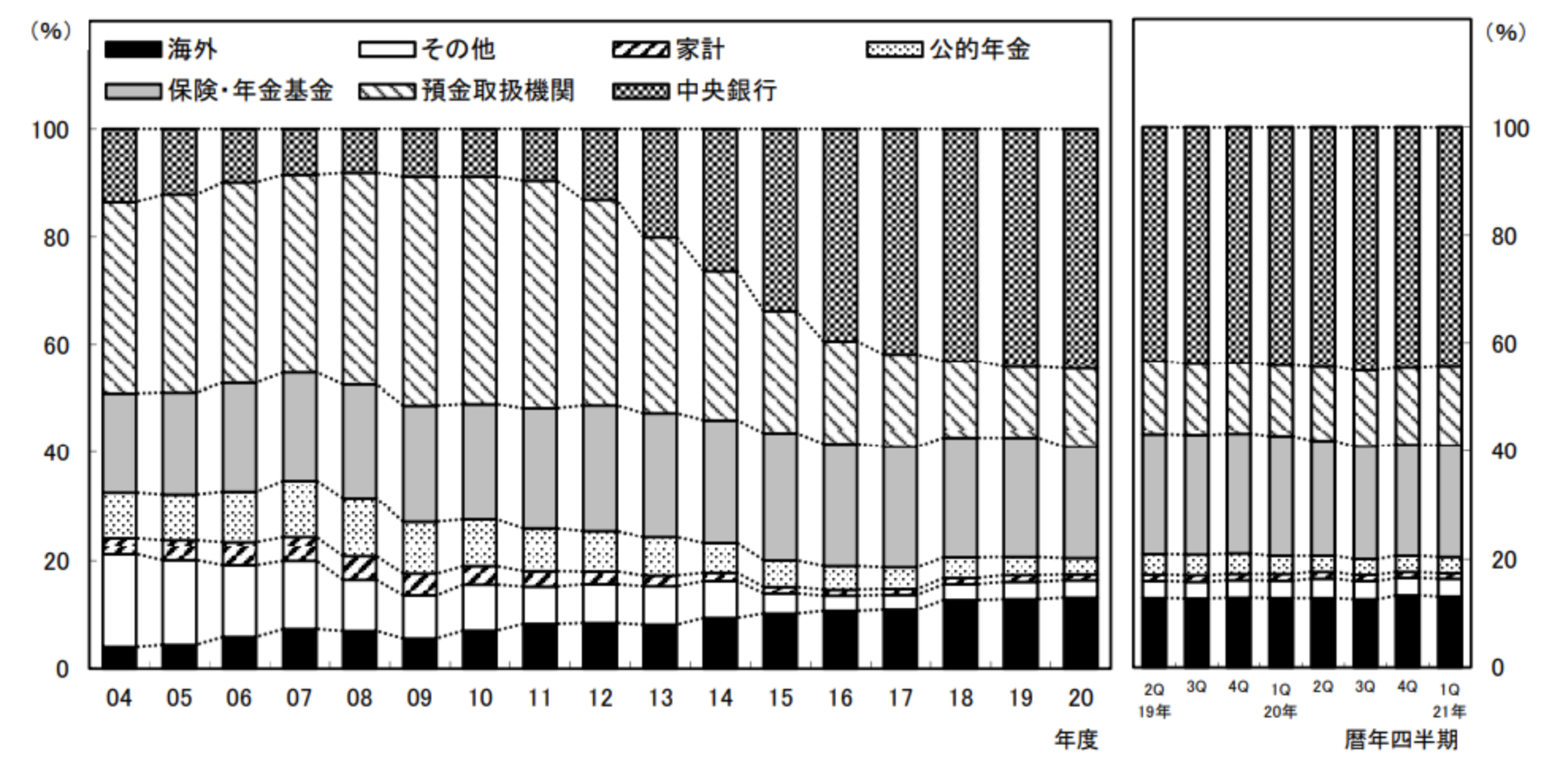

本題に戻りますと、以下は日銀の資金循環統計にみる現在の国債の保有比率です。

日銀の質的・量的緩和によって市中金融機関の保有国債の金額が減少していることが分かります。

このペースでいけば残り3年~4年で実質的にヘリコプターマネーに歩を進める可能性があるのです。

実際2016年に日経新聞でも特集している通り当時から既に検討されている政策であり、何も実現可能性が低い政策でもないのです。

日銀が国債買い入れで財政資金を供給する「ヘリコプターマネー」が検討されている――。

こうした臆測が広がり、この1週間の円安・株高を呼び込んだ。財政規律を損なうとして禁じ手とされている政策が今、なぜ注目されるのか。(引用:日経新聞)

まとめ

ここまで見てきた通り日本の金融政策は2%のインフレという目的を達成できない可能性が高くなっています。

すると、オーバーシュート型コミットメントに基づいて禁じ手であるヘリコプターマネーに乗り出す可能性が十分に考えられます。

ヘリコプターマネーによって市中に円が大量に流入することで強烈なインフレが起きます。

政府は借金の価値が減免となり唯一の勝者となる一方、日本円建の資産を保有している国民は泣きをみることになります。

そんな時に外貨建資産、更に今後値上がりが期待できる魅力的な新興国の株式を保有しておくことは自身の資産を守る為にも必要な手段となるでしょう。