私はオルタナティブ投資・新興国投資を主軸に資産運用を行っていますが、本日は私が今現在投資を実行している中で、

最も期待している投資先である「フロンティア・キャピタル」について特集していきたいと思います。

フロンティアキャピタルはコロナショックの中でも世界株市場の影響を受けることなく20%の上昇をなしとげています。

新興国投資で高いリターンを求めている方には見過ごせないヘッジファンドの1つでしょう。

↓↓↓

Contents

フロンティア・キャピタルの概要とは?

フロンティア・キャピタルは2018年の4月から運用を開始した、

「新興国株式」への投資を行う投資ファンドです。

ただ、普通の新興国株ファンドとは一味違います。

通常の投資信託では既に投資環境が整っている新興国に対して投資を行います。

このような新興国は先進国投資家の資金が入っています。

一度、リーマンショックやコロナショックのようなショックの時に外国人投資家が資金を自国に引き戻す時に大幅に売り込まれます。

結果的に通常の新興国株は世界経済の影響をダイレクトに受けるのです。

一方、フロンティアキャピタルはまだ外国人投資家の資金が本格的に入る前の魅力的な新興国株市場を狙い撃ちします。

結果的に世界市場の影響もうけませんし、本格的な上昇が実現する前に仕込むことができるのです。

フロンティアキャピタルは他とは一線を画するファンドといえます。

フロンティア・キャピタルの投資対象:新興国株式市場の魅力

フロンティア・キャピタルは新興国の株式市場を投資対象としています。

なぜ新興国株式市場を投資対象としているのかという点について、

簡単に説明していきたいと思います。

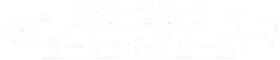

先進国に対して非常に高い成長率

なんといっても「新興国の魅力」は高い経済成長率であるというのは周知の事実であると思います。

では実際どれだけ成長率に差があるのかという点を、

IMFのデータを元に視覚化した以下の図をご覧ください。

新興国はリーマンショックの時ですら2%以上の成長を維持しております。

国によっては5%以上の成長を実現した国もありました。

株式市場は経済に連動しますので、しっかりと内需主導で成長をしている新興国では、

世界景気の影響をミニマイズして利益をあげることが可能になるのです。

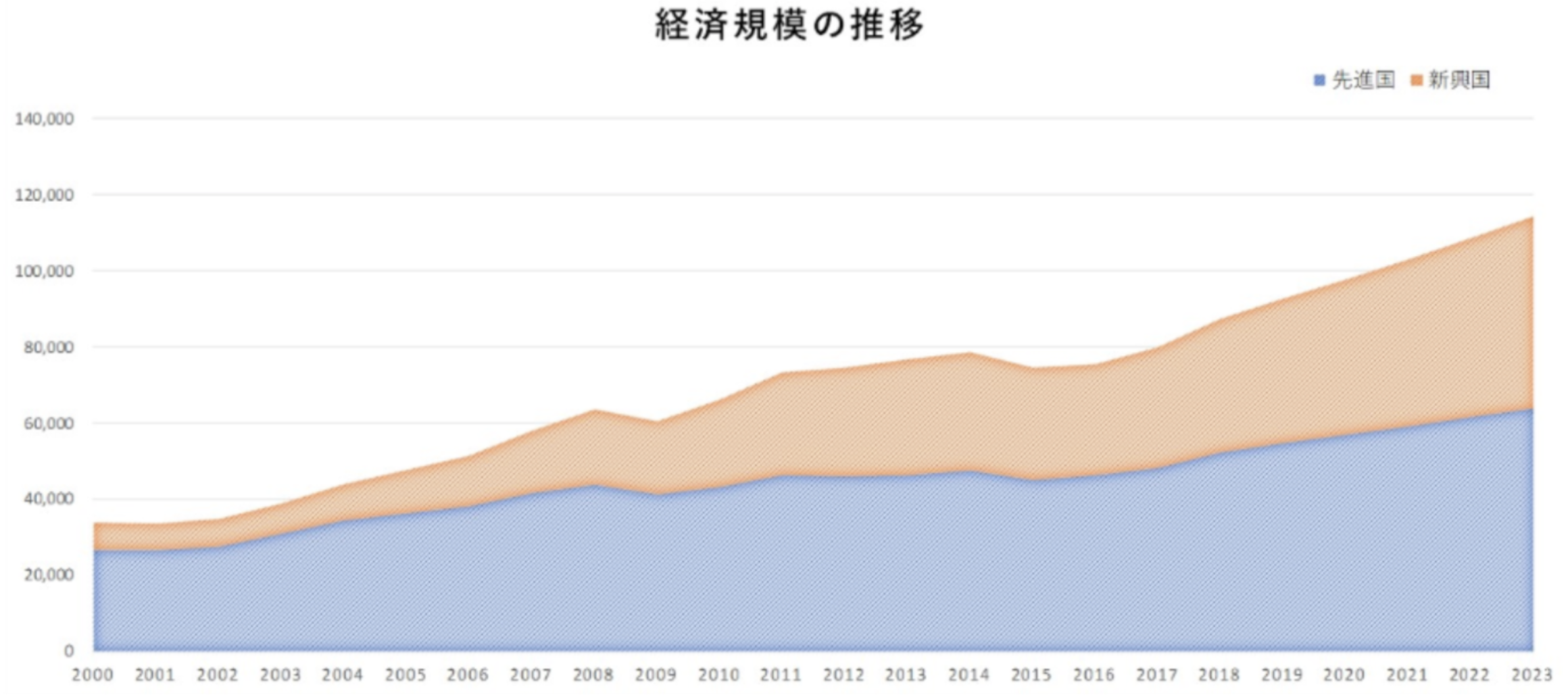

成長率の毎年の格差が経済規模そのものの先進国と新興国の差は急激に小さくなってきています。

2023年には新興国経済が世界経済の45%を占めるようになります。

新興国に投資をするのであれば、まさに今しかないという状況とも言えます。

今後の新興国の成長力・とうとう投資の最終局面になっている

現在ですら2.5%の成長率の差が新興国と先進国の間にはありますが、

2023年には3.5%にまで成長格差が広まります。

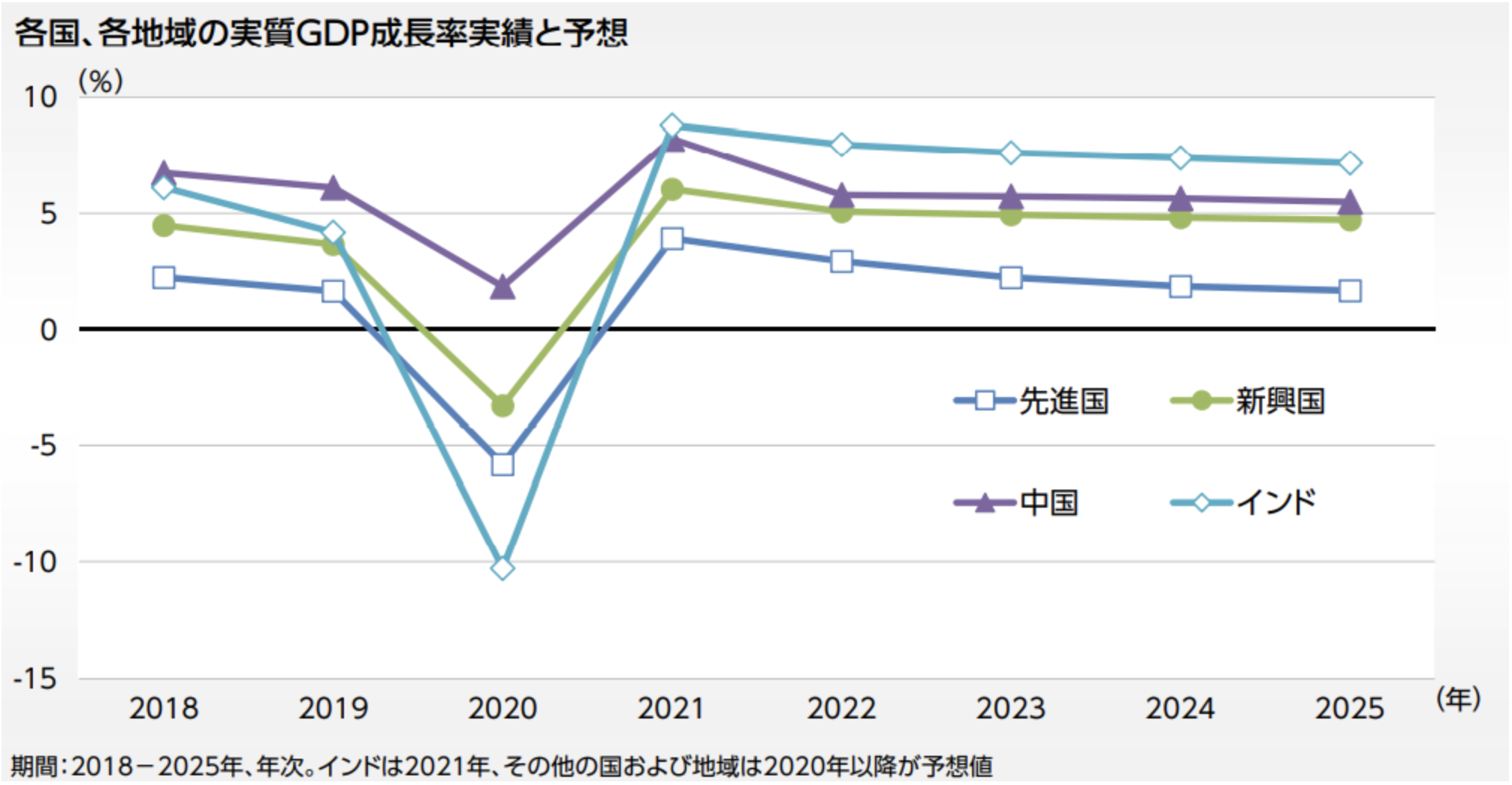

成長率格差を生む主因は人口の差です。

成長国は多くが今後増加していくにも関わらず、先進国は米国こそ人口が増加していくものの、

日本をはじめとして人口が減少していく国も存在しているのです。

上記をご覧頂きたいのですが、

この10年間、つまり2030年までに大きく伸びるの新興国地域であり、

新興国は人口の増加に伴って今後も経済成長が加速していくことが確実な状況となっています。

まだまだ多くの投資家が気づいていない、過小評価をされている割安な新興国株式市場

新興国の経済規模つまりGDPは全体の40%を占めていますが、

新興国の時価総額は以下の2018年3月に日本生命のレポートにある通り、

全体の12%を占めるに留まっています。

時価総額は先進国株の40.7兆ドル(約4,300兆円)に対し、新興国株は5.6兆ドル(約590兆円)となっています。

引用:ニッセイ新興国レポート

経済規模に対して株式市場が過小評価されていることが読み取れます。

新興国の中には国民に株式投資を行う資金的な余裕が少ない国や、

海外からの失禁の流入を妨げている国、

格付けの影響でETFや投資信託の資金流入が見込めない国があることが要因です。

フロンティア・キャピタルの新興国投資手法

フロンティア・キャピタルはそもそも魅力的である新興国市場の中でも、

さらに上昇する可能性が高い銘柄に投資を行うことを投資理念としています。

フロンティア・キャピタルは成長力が高いことは前提としながらも、

元々割安な新興国市場の中でも「特に割安に放置されている国」の株式市場に投資をすることにより、

大きな利益の獲得を目指す投資方針です。

インドネシアやフィリピンなどの高度成長を実現している国では、

日本人がネット証券で購入でき様々なETF・投資信託が組成されていることから分かる通り、

世界中からすでに株式市場に資金が流入してきています。

つまり株式市場は脚光を浴びており、すでに割安な水準ではない状態となっているのです。

また中国やロシア、シンガポールといったような国は、

すでに高度成長のフェーズを終える、

または失速することが確実な状況となっている国では、

先進国投資の方がまだカントリーリスクがない分安心できるといえるでしょう。

フロンティア・キャピタルが投資を行う国は、国としての成長可能性は非常に高いものの、

『特異な』理由によって『一時的に』割安になっている国です。

現在フロンティア・キャピタルは投資を行っていませんが、

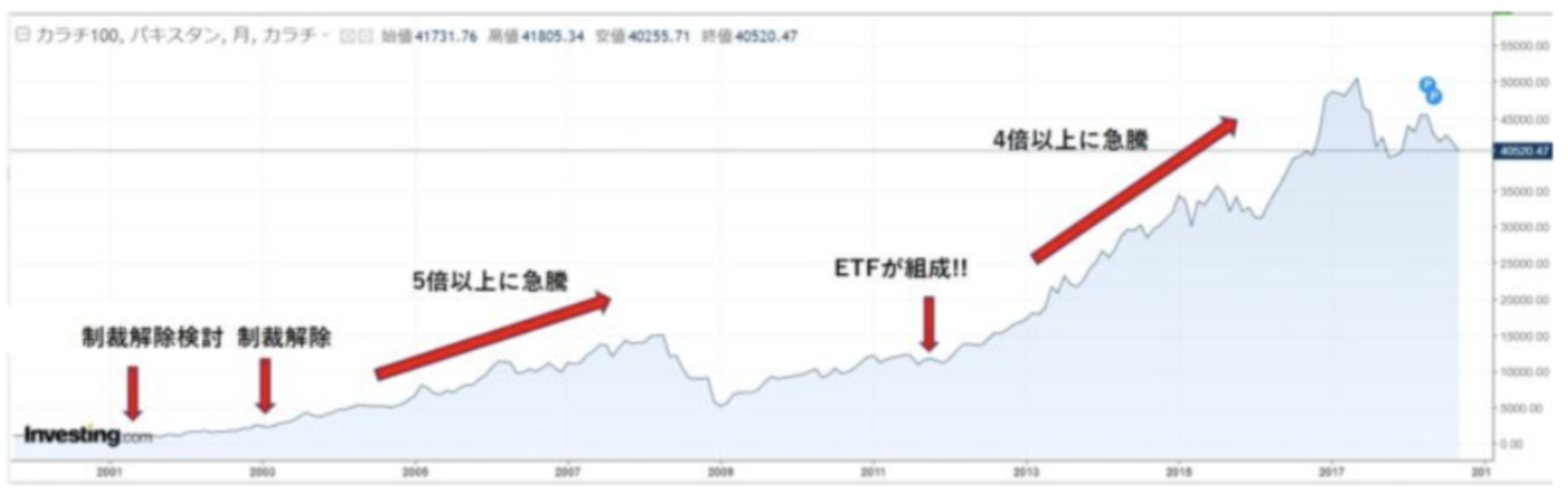

例えば以前のパキスタンの例が非常に分かりやすいです。

パキスタンは現在でも領土問題でインドともめているのですが、

インドへのけん制もこめて1998年に核実験を実施しました。

核実験が国際社会の逆鱗に触れ、

日米から1998年~2003年の間、経済制裁を受けることになりました。

5年間の経済制裁が解除された時には異常に売り崩されたこともあり割安に放置されていたこと、

またパキスタン自体は人口動態上も経済成長が加速し10%程度の成長率を誇っていたため、

制裁解除を受けてリーマンショックまでの5年で5倍以上に株価は成長しました。

そして、さらにETFが組成されたことによって4倍程上昇していきました。

ETFが組成されて誰でも購入できるような銘柄は海外資本がすでに流入している為、

ETFが組成される直前に仕込むことによって大きな利益を狙うことができるのです。

フロンティア・キャピタルはこのように『特異な理由』により『一時的に』異常な割安に放置され、

尚且つ今後ETF組成によって海外資金が流入して急騰していく国に『一早く』目をつけて、

大きな利益獲得を目指す投資ファンドです。

また投資国を決定してから、個別銘柄を更に詳細に分析して投資ポートフォリオに組み入れており、

同社は以下のように日本では『あり得ない』銘柄をポートフォリオに組み入れています。

- PERは4倍~7倍の超割安株 (日本はPER12倍、米国はPER30倍)

- 配当利回りは驚異の20%程度 (日本の平均は2%程度)

PERが4倍を不動産投資を例に分かり易く例えると、2000万円の物件の家賃収入が年間500万円。

配当利回りが20%というと1000万円投資して配当金が200万円という、とんでもない水準になります。

割安な市場を他社に先駆けて開拓(=フロンティア)して、

投資を実行していくというスタイルを貫くのがフロンティア・キャピタルの魅力ということが出来るでしょう。

詳しい投資手法については問合せを行い、ファンド担当者の方から話を聞いてみることをおすすめします。

↓↓↓

フロンティア・キャピタルへの出資方法

フロンティア・キャピタルは私募ファンドであるため、

金融機関を通して購入することはできません。(ひふみ投信やセゾン投信と同じ括りですね)

そのため、フロンティア・キャピタルの公式ページから問い合わせを行い、

ファンドの方と実際にあって詳しい情報を聞いたうえで出資を行うかどうかを判断する必要があります。

自分の大切な資金なので、

やはり実際に担当者と会って判断するというのは必要なプロセスであると考えています。

ファンドの方に会う際には以下のことを聞いておくことをおすすめします。

- ファンドマネージャーはどんな人なのか

- 過去ファンドの運用実績はどうなのか

- 投資哲学はどのようなものなのか

- 最低出資金額はいくらなのか

特に最後の最低出資金額は500万円と記載されていますが、

場合によってはそれ以下での受け入れも行っているみたいなので相談してみて下さい。

↓↓↓

〜フロンティアキャピタルの運用成績〜

- 高い利回りを狙いたい場合に非常に良い選択肢になってくる日本のヘッジファンド。

- 大きな成長力が見込め、且つ割安に放置されている新興国株に投資をしている。

- 実績としては2020年はコロナショックでも20%の運用成績を叩き出している

- ファンドマネージャーは株式投資ファンド運営経験が豊富